DATA Así lo evaluó la sociedad de Bolsa Bull Market Brokers, propiedad de Ramiro Marra

Estiman que podría conseguir U$S 23.000 millones para salir del cepo y dolarizar Estiman que podría conseguir U$S 23.000 millones para salir del cepo y dolarizar

El presidente electo, Javier Milei, llegará este domingo a la Casa Rosada con la misión de enfrentar una crisis económica marcada por una inflación galopante y un cepo cambiario que no podrá eliminarse de un día para el otro. El plan de estabilización, aseguró a lo largo de su campaña, llevará varios meses antes de que empiecen a observarse los resultados esperados.

También te puede interesar:

En ese escenario, la dolarización fue perdiendo terreno. Sin embargo, un importante bróker local dejó entrever que ese esquema podría estar más cerca de lo que se cree, mediante la llegada de fondos del exterior y un proyecto de ley que se podría enviar en febrero. En un principio, con Luis Caputo al frente del Ministerio de Economía, se espera un desmantelamiento parcial del combo de restricciones cambiarias que se encuentran vigentes en el país, de acuerdo con la interpretación del plan del nuevo equipo económico que hizo Bull Market, que es propiedad de Ramiro Marra, ex candidato a jefe de Gobierno porteño de La Libertad Avanza.

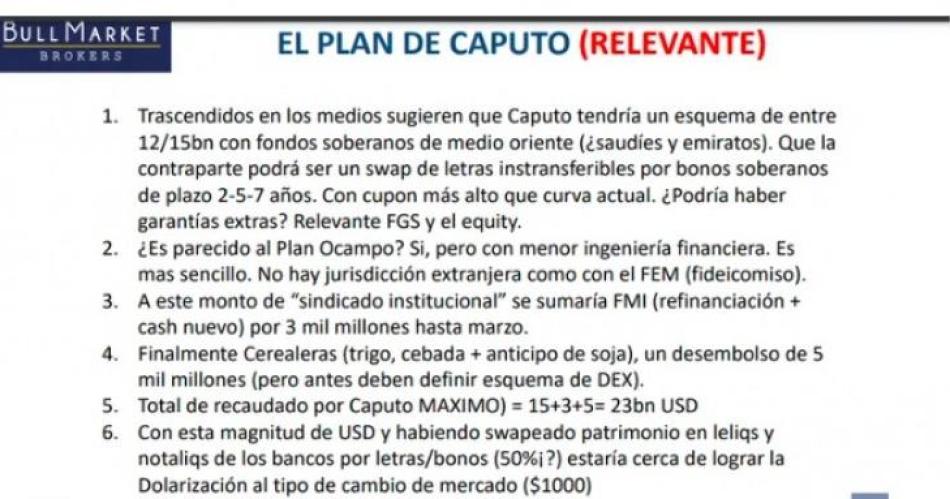

Ese trabajo argumenta que "trascendidos en los medios" sugieren que Caputo tendría un esquema de entre U$S 12.000 millones y U$S 15.000 millones con fondos soberanos de Medio Oriente, tal vez saudíes y emiratos.

Que la contraparte podrá ser un swap de letras intransferibles por bonos soberanos de plazo 2-5-7 años.

"¿Es parecido al Plan Ocampo? Sí, pero con menor ingeniería financiera. Es más sencillo. No hay jurisdicción extranjera como con el FEM (fideicomiso)", expresó y vaticinó que al "monto de `sindicado institucional` se sumaría FMI (refinanciación + cash nuevo) por U$S 3.000 millones hasta marzo".

A su vez, puntualizó que a través de las cerealeras habría "un desembolso de U$S 5.000 millones", con lo que el total de lo recaudado por Caputo sería un máximo 23.000 millones de dólares.

"En febrero podrían mandar una nueva ley de cambio de régimen monetario y cambiario. Para marzo, Argentina está en proceso de dolarización / convertibilidad", pronosticó.

Valor del dólar

"Total de recaudado por Caputo: U$S 23.000 millones. Con esta magnitud de dólares y habiendo swapeado patrimonio en leliqs y notaliqs de los bancos por letras/bonos, estaría cerca de lograr la dolarización al tipo de cambio de mercado ($1000)", evalúa Bull Market.

Y estima, además, que podría haber dos saltos cambiarios: uno este mes, para llevar la cotización oficial a entre $640 y $650, y otro en febrero, que sería, según esa empresa, el "salto definitivo de convergencia".

Sin embargo, advierte: "shock inflacionario inicial puede generar fuerte apreciación cambiaria y los $1000 quedar cortos. Flotación con ajuste de precios relativos es peligroso. Por eso siempre hay un tipo de cambio fijo (previa-convertibilidad)".

"Bomba de Leliqs"

En cuanto al esquema para desarmar "la bomba de las Leliqs", el documento analiza: "Plan de rescate de Leliqs: indicios fuertes de licitaciones especiales migrando de Pases Pasivos del Banco Central a Letras. Pases Pasivos dejarían de existir. Patrimonio de los Bancos principalmente pasaría a Letras en Pesos de Corto Plazo. Estas Letras serían de referencia para Tasas de corto plazo. Bancos coordinados con el Ministerio de Economía fijarían la tasa a 7-14- 24-30 días".

No obstante, indica que "aún no está clara la estrategia final de Caputo de cómo desmantelar remunerados y leliqs y sostener la tasa real positiva. Al inicio puede ser muy negativa".

Bull Market Broker calculó que "eliminar pasivos remunerados implica eliminar 10% de déficit cuasi-fiscal del PBI, el más grande del Estado".

Además, afirmó que "da certidumbre de una salida más ordenada del cepo" y "el endeudamiento ocurre con colocaciones entre soberanos o con un sindicado poniendo de garantía bonos".

"Caputo podría asegurar al inicio un fuerte ajuste fiscal. El equipo del PRO tiene conocimiento sobre presupuesto y partidas. Hay know-how de como recortar fuerte el gasto".

"No da horizonte claro"

Para Bull Market, el "Plan Caputo" presenta "problemas: no da horizonte claro, pese a eliminar la principal bomba nominal. No hay indicios si vamos a dolarización o flotación.

Por último, el informe considera que tanto el Banco Central como la Comisión Nacional de Valores podrían "eliminar algunas resoluciones y circulares que no deberían afectar en nada sus objetivos", como las que ponen límites a las transferencias a bancos.

Son normas que pueden ser derogadas "si el Banco Central deja de operar en los dólares financieros, señala el reporte.